Millionen-Betrug mit Cannabis: Das System boomte trotz Warnungen

Die Plattform Juicyfields lockte Anleger mit einem Versprechen: Jeder kann reich werden mit Cannabis. Hunderttausende verloren ihr Geld. Dabei schlugen die Banken offenbar bereits am Anfang Alarm.

Bei dem Anlagebetrugs-Skandal um die Plattform Juicyfields gingen erste Warnsignale offenbar früher bei den Behörden ein als bisher bekannt: Das Berliner Landeskriminalamt (LKA) wurde bereits Anfang 2021 auf Unregelmäßigkeiten aufmerksam. Laut Quellen, die mit den Ermittlungen vertraut sind, lagen da schon mehrere Geldwäsche-Meldungen vor.

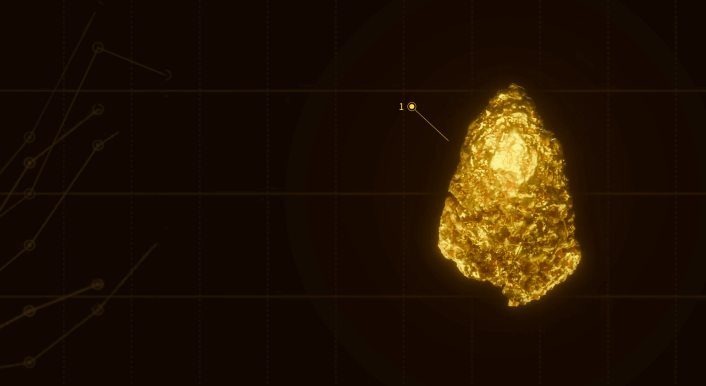

Die Webseite Juicyfields ging im März 2020 online und bot Anlegern über ein virtuelles Gewächshaus Anlagen in medizinisches Cannabis. Im Juli 2022 konnten die Anleger sich nicht mehr in ihre Accounts einloggen. Offenbar wurden die Renditen nie mit dem Anbau echter Pflanzen erwirtschaftet. Die Polizei geht von einem Schneeballsystem mit 186.000 Geschädigten aus – die meisten davon in Deutschland – und einem Verlust von 645 Millionen Euro. Damit ist Juicyfields der umfangreichste Fall, in dem das Berliner LKA je ermittelt hat, und wohl der größte Cannabis-Betrug aller Zeiten.

Nun hat CORRECTIV gemeinsam mit sieben Medienpartnern in vier Ländern recherchiert, unter anderem Danish Radio (DR), Paper Trail Media, ZDF, dem Standard in Österreich, dem Spiegel, Svenska Dagbladet (Schweden) und BNNVARA (Niederlande), mit Zeugen, Aussteigern, Ermittlern, Fachleuten gesprochen, Firmennetzwerke analysiert, Zahlungsströme verfolgt und geheime Unterlagen ausgewertet.

Mutmaßliche Serienbetrüger aus Russland, die europäische Anleger ins Visier nehmen

Die Recherche ermöglicht einen Blick hinter die Kulissen des organisierten Verbrechens und deckt Strukturen hinter den Fassaden des Betrugssystem auf: Offenbar steckte hinter der Plattform eine Riege mutmaßlicher Serienbetrüger aus Russland, die mehrfach mit Anlagebetrugs-Systemen europäische Anleger abgezockt haben sollen.

Die Recherchen zeigen, dass wohl eine kleine, hierarchisch strukturierte Gruppe den Betrug offenbar organisierte; die Ermittler gehen von Verbindungen zur russischen Mafia aus: An der Spitze sollen zwei Männer aus Sankt Petersburg gestanden haben. Der eine, Sergei Berezin, wurde im April in der Dominikanischen Republik verhaftet und sitzt aktuell in einem spanischen Gefängnis. Der andere, die mutmaßliche Nummer zwei, ist IT-Experte und in Russland auf freiem Fuß.

Erstmals äußern sich die mutmaßlichen Drahtzieher auch auf Anfrage von internationalen Medien zu dem Betrug.

Wie die Recherche zeigt, wurde das Berliner LKA schon anderthalb Jahre vor dem Kollaps auf das kriminelle Projekt aufmerksam: Zu der Zeit lief die Plattform über eine Firma in Berlin, die Juicy Grow GmbH, und die führte nach Recherchen der Medienpartner acht Konten bei fünf deutschen Banken, darunter zwei bei der Berliner Sparkasse und drei bei der Commerzbank. Beide wurden offenbar stutzig angesichts der hohen Beträge, die auf den Konten ein- und ausgingen und schlugen wegen Verdachts auf Geldwäsche Alarm.

Die Ermittler verfolgten einen Millionenbetrag, der über deutsche Banken auf ausländische Konten floss

Nach mehreren Meldungen bei der zuständigen Financial Intelligence Unit (FIU) des Zoll nahm die Polizei Ermittlungen auf. Die Beamten schauten sich am Sitz der der Juicy Grow GmbH um, einem Ladenlokal in Berlin Schöneberg – offenbar einer Scheinfirma; Hinweise auf geschäftlichen Betrieb fanden sie dort nicht. Sie durchleuchteten auch die Ein- und Auszahlungen auf den Konten und stellten fest, dass ein Millionenbetrag über die Banken floss und dann an ausländische Konten in Osteuropa weiterging, unter anderem nach Ungarn, Polen, Tschechien.

Die Berliner Staatsanwaltschaft wurde ebenfalls über die auffälligen Zahlungsströme informiert und fror minestens eines der Konten ein. Es gibt Hinweise, dass auch die Finanzaufsicht BaFin früh von den Ungereimtheiten informiert wurde. Aber dann geschah nichts. Damals fühlte sich niemand betrogen, mehr als zwei Jahre lang zahlte die Plattform enorme Renditen von bis zu 100 Prozent im Jahr aus. Niemand fühlte sich geschädigt.

Damit wirft der Fall, ähnlich wie Wirecard, Fragen nach der Rolle der Finanzaufsicht auf: Die BaFin wies erstmals im März 2022 öffentlich auf Unstimmigkeiten bei der Firma hin – etwa ein Jahr später. Und erst im Juni 2022 untersagte sie den Betreibern, weiter Investments in Cannabis anzubieten. Als Grund nannten die Finanzaufseher einen fehlenden Prospekt.

Ab Mitte 2021 wechselte die Plattform zu einer Bank auf Zypern

In der Zwischenzeit war die Zahl der Investoren und die Summe der investierten Beträge rapide angestiegen: Bei den deutschen Banken konnten die Ermittler neun Millionen Euro verfolgen. Mitte 2021 aber zog die Plattform um, wechselte in eine internationale Holding-Struktur und nutzte Konten in Zypern. Darüber flossen 446 Millionen Euro. Weitere 190 Millionen zahlten die Anleger in Kryptowährung ein.

Eine frühere Warnung hätte womöglich viele Investoren vor erheblichen Verlusten schützen können. Einer von ihnen, ein Sozialpädagoge aus Lübeck, hat der seine gesamte Altersvorsorge bei Juicyfields investiert und verloren, 7500 Euro. „Ich habe viel recherchiert und mich im Netz schlau gemacht”, sagt er heute. „Und ich bin auf nichts Negatives gestoßen. Ich habe mir tagelang Videos von erfolgreichen Anlegern angeschaut. Da dachte ich: Das ist ein perfekt aufgezogenes Erfolgskonzept.“

Die BaFin sieht sich nicht in der Pflicht: Grundsätzlich könne sie sich nicht „zu einzelnen Unternehmen“ äußern, teilt ein Sprecher mit und verweist auf gesetzliche Verschwiegenheitspflichten: „Eine allgemeine Bekanntmachungsbefugnis – etwa im Hinblick auf strafrechtliche Verdachtsmomente – besitzt die BaFin nicht“, schreibt der Sprecher.

Lesen Sie hier die ganze Geschichte: Gier, Mordaufträge und der russische Geheimdienst